まもなく遺産相続がありそうだという方にとって、遺産相続の流れをしっかり知っておくことはとても重要です。

しかし、人の命に関わることだけに遺産相続はいつ発生するか事前に確定できない部分があります。

だからこそ、いざ相続が始まったとしても慌てなくて済むように、事前にしっかりと流れを押さえておくことが重要になります。

特に注意したいのは、遺産相続の手続きには期限があることです。しかも手続きによって期限が異なるため、うっかり期限を過ぎてしまうと思わぬ不利益を被ることもあります。

そんなことがないよう、遺産相続の流れを以下のようにまとめました。

- まず、今すぐするべきこと

- 遺産相続の4ステップ確認

- 被相続人(亡くなった人)の死亡に関する手続き

- 相続人(遺産相続をする人)の意思確認

- 実際に遺産を相続するための手続き

- 税金に関する手続き

上記の順序で押さえていけば、遺産相続は決して難しくはありません。大切な故人の遺産をしっかりと受け継ぐために、まずは今すぐするべきことから読み進めてください。

目次

1、近い未来に遺産相続を控えている方が今するべきこと

遺産相続の発生が見込まれている方にとって、被相続人がまもなくお亡くなりになる時期というのは、相続のことを考える以外にもすることがたくさんあることでしょう。

しかし、そんな今の時期だからこそ遺産相続のためにやっておきたいこと、知っておくべきことがあります。

(1)やるべきことは4つ

遺産相続の流れを大きく整理すると、4つの作業に集約されます。

- 被相続人の死亡に関する手続き

- 遺産相続の意思確認

- 遺産相続の手続き

- 相続に関連する税金の手続き

この4つの作業は、上から順に時系列に並んでいます。つまり、この4つの作業を順に理解することで遺産相続の流れを把握することができます。

(2)遺産相続には流れがある

たくさんの書類や作業があるのでウンザリしてしまう方も多いと思いますが、遺産相続には一連の流れ、順序があります。それぞれの手順でやることは1つずつしかないので、流れに沿って順にこなしていけばすべての手続きをスムーズに進めていくことができます。

慌てず1つずつこなしていけば、いつかは必ず完了するということです。

(3)優先順位の高いものから着手しよう

遺産相続の手続きには、期限が定められているものがあります。それぞれ期限を守らなければ不利益を被ることがあるため焦ってしまいがちですが、その期限も含めて優先順位を守りながら進めていけば、決して難しいものではありません。

それでは次章から、具体的な4ステップの中身から遺産相続の流れを見ていきましょう。

2、遺産相続の大まかな流れ4ステップ

被相続人がお亡くなりになった時点から、遺産相続の流れがスタートします。まずやることから順に4つのステップに分けて、その大まかな流れを解説します。

(1)ステップ1:被相続人の死亡に関する手続き

最初に行うのは、遺産相続と直接の関わりのない手続きや作業です。

- 死亡届の提出(死亡から7日以内)

- 死体火葬許可申請書の提出(死亡から7日以内)

- 葬儀の準備、親族や関係各所に知らせる

これらをした上で、必要に応じて年金の手続きも行います。

- 年金受給権者死亡届

- 介護保険資格喪失届

被相続人がお亡くなりになった直後で大変な時期ではありますが、特に死亡届と死体火葬許可申請書の提出は忘れないようにしてください。

(2)ステップ2:遺産相続の意思確認

ステップ2は、いよいよ遺産相続に直接関わりのある作業が始まります。

- 法定相続人を確定する

- 遺言書の確認

- 限定承認、相続放棄の申し出

- 相続対象となる財産の調査

誰に相続の権利があって、被相続人はどんな意向を持っていたのか、そして相続人は遺産相続に対してどういう意向を持っているのかといった調査、確認を行うプロセスです。限定承認という見慣れない言葉が出てきていますが、これについては後述します。

そして同時に、皆さんがよくご存じの遺産分割協議もここから始まります。

(3)ステップ3:遺産相続に関する手続き

ステップ3は、いよいよ具体的な遺産相続のプロセスです。

- 遺産分割協議書の作成

「作成」とサラッと述べていますが、ここで合意が得られず揉めた場合は、なかなか遺産相続が前に進まないことになります。

特に期限はありませんが、できるだけ早く合意を形成して遺産分割協議書の作成までこぎつけたいところです。

不動産など登記を伴う遺産を相続した場合は相続登記を行い、被相続人から相続人に所有権を移転します。

そしてこの段階で、相続税の申告も行います。相続税の申告は相続発生から10ヶ月以内と決められているので、この期限は厳守です。

(4)ステップ4:税金関連の手続き

最後のステップ4は、税金や年金に関する手続です。

- 準確定申告

- 遺族年金や国民年金の死亡一時金などを請求する

ここでまた準確定申告という見慣れない言葉が出てきました。こちらについても後述します。

ここまですべて終えて、遺産相続の一連の流れは完了となります。

3、ステップ1:被相続人の死亡に関する手続き

被相続人が亡くなった(=遺産相続がスタートした)直後に行うステップ1の手続きや作業は期限が近いものが多いので、期限に注意しながら速やかに行ってください。

この章では優先順位が高いもの、期限があるものから順に解説します。

(1)死亡届、死体火葬許可申請書の提出

被相続人がお亡くなりになってから7日以内に必ず提出しなければならないのが、死亡届と死体火葬許可申請書です。

死亡届は医師が発行する死亡診断書とセットになっており、そこに必要事項を記入して市町村役所の窓口に火葬許可申請書と一緒に提出します。役所によって微妙に流れが異なるようですが、重要なのはここで火葬許可書を受け取ることです。なぜなら、これがないと火葬を行うことができないからです。

(2)葬儀に関する各種手続き

被相続人が亡くなったことに伴う、葬儀を執り行う必要があります。これは遺産相続と直接の関わりはありませんが、故人を偲ぶ大切な機会です。

それと同時に、法定相続人が集まる機会でもあるので、葬儀を契機に遺産分割協議をするパターンも多く見られます。

葬儀の手配は葬祭業者に依頼することで進められますが、多くの場合故人が亡くなった病院に出入りしている葬祭業者がいるので、そこで依頼することもできます。

その他にもネットで問い合わせができる業者などもたくさんあるので、故人の意向や予算的な事情などを踏まえて速やかに手配をしてください。

(3)年金に関する各種手続き

被相続人はすでに年金受給者の年齢になっていることも多く、その場合は年金受給権者死亡届という届出が必要になります。これはつまり、「年金を受給していた本人が亡くなった」という報告です。

それと同時に、故人がまだ受け取っていなかった年金がある場合もその受け取り申請をすると年金が支給されます。

これらの手続きは、全国にある年金事務所や年金相談センターで行うことができます。

お近くの窓口は、以下のサイトから調べることができます。

全国の相談・手続き窓口(日本年金機構)

http://www.nenkin.go.jp/section/soudan/index.html

それともうひとつ、被相続人が介護保険を利用していた場合は、その資格を喪失したことを示す「介護保険資格喪失届」の提出が必要です。こちらはお住まいの市町村役場で行います。

いずれも遺産相続と直接の関わりはありませんが、被相続人が亡くなったことによって必要に応じて手続きを行ってください。

(4)生命保険金の受け取り

故人が生命保険に加入していた場合、死亡保険金を受け取ることができます。死亡保険金は契約時に指定された受取人が受け取るものであり、遺産ではありません。遺産分割協議書への記載も不要なので、遺産相続とは別物として取り扱います。

死亡保険金の請求は、契約している生命保険会社に対して行います。

4、ステップ2:遺産相続の意思確認

いよいよステップ2からは、遺産相続の具体的なプロセスが始まります。スムーズな遺産相続のための重要なステップでもあるので、1つずつ確実にこなしていきましょう。

(1)遺言書の有無確認、検認手続き

被相続人が遺言書を残している場合は、遺産分割にその意向が反映されます。そのため、遺言書の有無を確認する必要があります。生前に誰か信頼している人に預けている場合、銀行に預けている場合、弁護士など第三者に預けている場合など保管方法もさまざまなので、まずは遺言書がないか各方面を当たります。

遺言書がある場合は、裁判所に検認手続きを行います。検認手続きとは、その内容を裁判所が確認して法定相続人に知らせる手続きのことです。検認を終えた遺言書はその後偽造や変造ができないため、その内容が確定します。

遺言書がないことが確定したら、相続人同士で合意した遺産分割が適用されます。

(2)相続財産調査、法定相続人の確定

相続財産にはどんなものがあるかを調査し、それを確定させます。そして法定相続人が誰なのかを確定する作業に入ります。

法定相続人には、以下の人たちが該当します。

相続順位1位

配偶者、子、孫

相続順位2位

親、祖父、祖母

相続順位3位

兄弟、甥、姪

これらは相続順位で並べているので、上に記載されている人ほど順位が高いとお考えください。

なお、順位の低い人は順位の高い人がいない場合にのみ法定相続人となります。例えば、相続順位2位の人たちは1位の人たちがいない時にのみ相続人になるという具合です。

法定相続人が確定したら、それぞれの人に相続の意思を確認します。遺産分割協議は、相続する意思を持っている人たちだけで行うことになります。

(3)限定承認、相続放棄に関する手続き

遺産相続の意思確認プロセスとして重要なのが、限定承認と相続放棄です。

限定承認とは、遺産のうち一部に限定して相続をする方法のことです。遺産相続はプラスの財産だけでなくマイナスの財産(つまり借金)も相続することになるのですが、限定承認だと希望する範囲内で相続をすることで財産と借金を差し引きゼロにすることができます。

法定相続人は、この限定承認をするか否かの意思表示をすることができます。被相続人に借金があった場合は該当するケースが多いので、財産と借金の両方を相続するとマイナスになってしまう場合は検討してください。

もうひとつの相続放棄とは、文字通り財産と借金の両方を相続しないという意思表示をすることです。

この両者はいずれも相続開始から3ヶ月以内に意思表示をする必要があります。

5、ステップ3:遺産相続に関する手続き

ステップ3は、いよいよ遺産相続が完了する段階に入ります。

(1)遺産分割協議書の作成

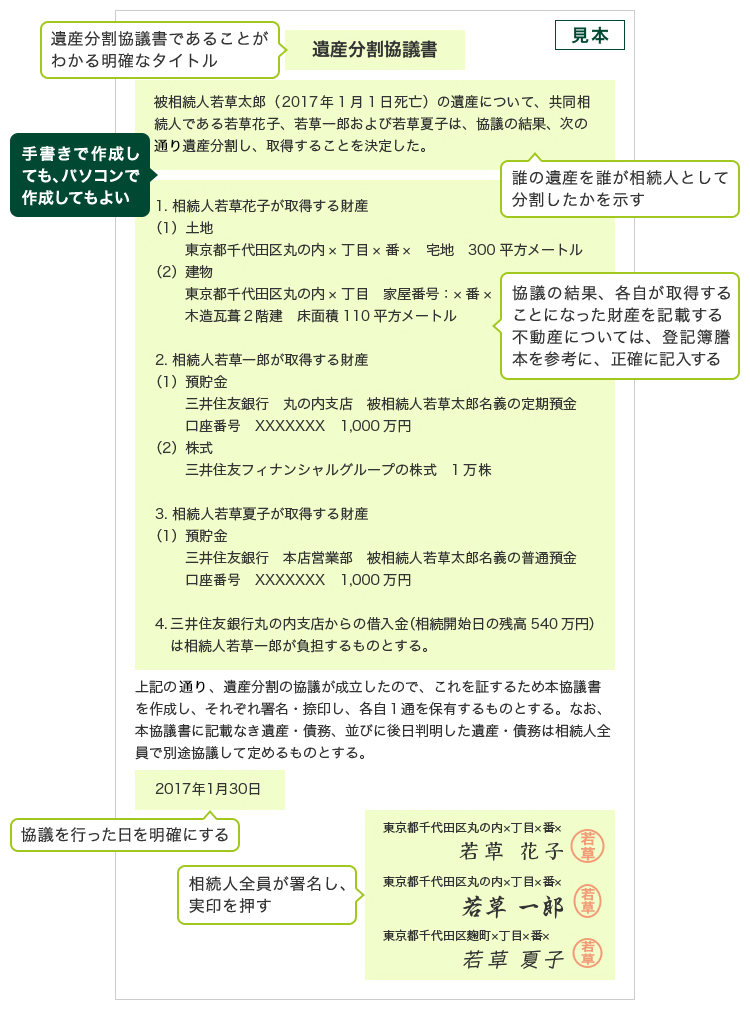

相続人が2人以上いる場合は、遺産分割をする必要があるので、その話し合いで決めた内容から遺産分割協議書を作成します。特に決まった書式があるわけではありませんが、記載必要事項はおおむね決まっています。

こちらは三井住友銀行がサンプルとして公開している遺産分割協議書です。この書式にならって作成すれば良いでしょう。

出典:http://www.smbc.co.jp/kojin/souzoku/chishiki/chishiki05.html

(2)相続税の申告

遺産相続の流れの中で、おそらく多くの方が厄介なものだというイメージをお持ちだと思われるのが、相続税の申告です。

書式は国税庁のホームページから入手することができます。

相続税の申告書等の様式一覧(平成30年分用)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/h30.htm

それぞれの申告書の書き方についても、国税庁にマニュアルがあります。

相続税の申告書の記載例 等

https://www.nta.go.jp/publication/pamph/sozoku/shikata-sozoku2018/pdf/05.pdf

国税庁としてもできるだけ手軽で分かりやすくしようと努力していることは伝わってくるのですが、これを専門家ではない人が作成できるかというと、おそらくほとんどの方は諦めてしまうでしょう。

9割以上の人が税理士に依頼をしているのが実情ですが、参考までに上記の書式や書き方などにも目を通しておいてください。

なお、相続税の申告は遺産相続が始まってから10ヶ月以内と定められています。これを過ぎてしまうとペナルティもあるため、注意してください。

(3)被相続人の準確定申告

被相続人に所得があった場合、遺族の方が本人に成り代わって確定申告をします。それを準確定申告といいます。

先ほどの相続税申告と同様、こちらも税務署に行います。

(4)相続財産の登記

不動産など登記されている財産を相続した場合、相続人に名義を変更する必要があります。それを、相続登記といいます。不動産の登記は司法書士が専門家として活躍しているので、多くの場合司法書士に依頼することになるでしょう。

6、ステップ4:税金関連の手続き

最後のステップ4は、税金に関連する手続きです。ここでは相続税など遺産相続に直接関わりがある税金ではなく、被相続人が亡くなったことによって派生的に生じる手続きを解説します。

(1)税金の還付請求

申告時の内容をもとに課税されたものの、それが払い過ぎであった場合は税金の還付を受けることができます。

相続財産に含まれている不動産の評価額が妥当なものでなかったという理由で後になって還付請求になっているケースはとても多く、不動産の評価を減じることができる制度や仕組みをしっかりと利用せず申告していた場合、後からそれを修正することで還付が受けられます。

もうひとつ、被相続人に成り代わって遺族が行った準確定申告についても、払い過ぎによる還付を受けられる場合があります。給料の天引きなどで前もって税金を支払っていたものの、その年の途中で被相続人が亡くなってしまった場合は払い過ぎが発生します。

相続税申告、準確定申告ともに申告期限から起算して5年以内が期限となっています。払い過ぎがあるかも知れない(特に相続税)と思われる場合は、事後であっても税理士に相談してみてください。

(2)年金の請求

被相続人の死亡による遺族年金が発生している場合、もしくは国民年金の死亡一時金が発生している場合は、それぞれ請求をすることによって年金を受け取ることができます。

現役世代の方が亡くなった場合は遺族年金が発生する可能性が高いので、該当する方は日本年金機構に相談してみてください。

(3)高額医療費の還付請求

被相続人がお亡くなりになる直前、病院で高額医療を受けた場合は、その医療費も大きくなっているはずです。健康保険が適用される治療であった場合、一定額を超えた分は自己負担しなくても良い制度があるので、その超過分について還付を受けることができます。

こちらは健康保険なので、被相続人が加入している健康保険組合にお問い合わせください。

7、遺産相続手続きは期限との戦い

遺産相続の流れを解説するにあたって、再三にわたって期限を強調してきました。というのも、遺産相続手続きは期限との戦いという側面が強く、期限を過ぎてしまうとペナルティなどの不利益を被る恐れがあるからです。

遺産相続の流れに付き物の、期限についての注意喚起をしておきたいと思います。

(1)期限を強く意識する必要のある5つの手続き

遺産相続の一連の流れで、期限を強く意識する必要があるのは以下の5つです。

手続き名 | 期限 |

死亡届 | 死後7日以内 |

限定承認 | 相続発生を知ってから3ヶ月以内 |

相続放棄 | 相続発生を知ってから3ヶ月以内 |

相続税申告 | 死亡日の翌日から10ヶ月以内 |

相続税還付請求 | 相続税の申告期限から5年以内 |

死亡届は死後から7日以内という短い期間であることや、相続税の申告はそれまでに遺産分割協議がまとまるかどうかを考えると、この2つが特に要注意です。

(2)期限に間に合いそうにない場合の救済措置

では、こうした手続きが期限内に間に合いそうにない時はどうすれば良いのでしょうか。

そのための救済措置があります。

相続の承認または放棄の期間伸長を求める審判

限定承認および相続放棄については相続発生を知ってから3ヶ月以内と定められていますが、間に合いそうにない場合は事前に家庭裁判所へ「相続の承認または放棄の期間伸長を求める審判」という申し立てをすることができます。

名称の通り、遺産相続についての意思決定がまだの場合にそれを伸ばしてもらえる救済措置です。

未分割の申告

遺産分割協議が難航し、申告期限の10ヶ月をすぎても遺産相続がまとまっていないというケースは多々あります。その場合は、まだ遺産分割が終わっていないものの相続税だけは申告して支払います、という制度を使うことができます。この制度を、「未分割の申告」といいます。

申告・納税の後で遺産分割が完了し、その内容に沿った修正申告をすると、相続税額が調整されます。払い過ぎていた場合は還付されるので、申告期限に間に合わない場合はぜひとも活用したい制度です。

まとめ

遺産相続を完了するまでの流れを大まかに解説してきましたが、その感想はいかがでしょうか。「思ったより簡単だ」、それとも「やっぱり難しい」という2つにハッキリ分かれるのではないでしょうか。

「やっぱり難しい」と感じた方も、心配は無用です。遺産相続には税理士や司法書士などの専門家が多く関与しているので、分からないことはこうした専門家に委ねるのが最も手軽で確実です。

そんな場合であっても遺産相続の大まかな流れを知っておく必要はあると思いますので、この記事の情報をお役立てください。