月々の給料からの源泉徴収と年末調整で税金が完結するサラリーマンの多くは、確定申告とかかわることがありません。

そのためうっかりすると「確定申告をした方がトクだったのに、しなくて損をした」ということになりかねないでしょう。

今回は、毎月資産運用に興味ある方が数万人訪問するメディアである不動産投資の教科書が、

- サラリーマンは確定申告で還付が受けられる

- 確定申告で所得税が還付される6つのケース

- 還付の場合の確定申告の手続きの流れ

などをご紹介して行きます。(鈴木まゆ子・税理士、ライター)

この記事をお読みの方はぜひ「資産運用とは?|金融商品の種類、メリットデメリット徹底解説」も併せてご参照ください。

不動産投資のバイブル

- 不動産投資に興味があるけど何から始めていいか分からない…

- 営業マンのいうことを鵜呑みにして失敗したくない…

- しっかりと基礎から学び、できる限りリスクを避けたい…

- 今は不動産投資の始めどきなのか?

- 安定収益を得るための不動産投資物件の選び方

- 不動産投資の失敗例から学ぼう

目次

1、サラリーマンは確定申告で還付が受けられる

サラリーマンを含む企業に勤める正社員やバイト・パートといった給与所得者の場合、毎月の給与から所得税が源泉徴収(天引き)されます。

年末に、1年間の正確な所得税額を計算し、源泉徴収した所得税の総額と精算する年末調整が行われます。

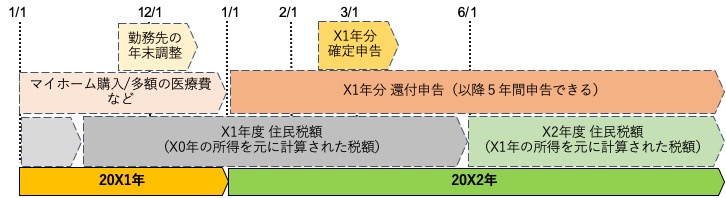

たいていはこの年末調整で所得税の申告・納付作業が完結しますが、納税者本人に年末調整では扱われないような特有の事情がある人場合は、翌年3月15日までの確定申告でもう一度正確に所得税額を計算して個別に申告書を作成し、書類を提出する必要があります。

給与所得者の場合はすでに勤務先を通じて納付している所得税があるため、税金が低くなる事情が発生していれば確定申告を行うことで所得税が還付されることになります。

さらに、翌年6月から納付する住民税も安くなります。

2、確定申告で所得税が還付される対象のケース6つ

では、どのような事情が発生していると給与所得者は所得税の還付が受けられるのでしょうか。

次の6つのいずれかに該当する場合、確定申告をすれば所得税が還付されることが多いです。

(1)不動産投資で赤字の場合

正社員として給料をもらう一方、不動産投資を行って賃貸収入を得ている人もいます。

このとき、減価償却費や管理費などで必要経費が総収入金額を上回り、不動産所得が赤字になった場合、給与所得との損益通算で所得税が還付される可能性が高くなるでしょう。

(2)株の売買で損失が出た場合

株式の売買については、最近は「特定口座(源泉徴収あり)」を選択し、確定申告不要にしている方が多いかと思います。

この場合、もし株式の売買で損失が発生しているならば、他の株式の譲渡益や配当と損益通算を行い、確定申告することで損失分の所得税の還付を受けることができます。

(3)住宅ローン1年目の場合

住宅借入金等特別控除(いわゆる「住宅ローン控除」)の適用を受けて還付を受ける場合、借入初年度については確定申告を行う必要があるでしょう。

なお、2年目以降については手続を行えば年末調整で所得税の還付を受けることができます。

(4)支払医療費が10万以上になった場合

1年間に支払った医療費が10万円以上になった場合、医療費控除を申告することで税金が還付されます。

なお、年間の所得金額が200万円以下の人については、年間の支払医療費が「所得金額×5%」を超えると医療費控除を申告できます 。

(5)ふるさと納税など寄付した場合

ふるさと納税で地方自治体に寄付を行った場合、その寄付金は「寄付金控除」として申告して還付を受けることができます。ただ正社員などの給与所得者の場合、年間の寄付先の自治体数が5つ以下といった要件を満たせば「ワンストップ特例制度」を用いることで確定申告を省略し、還付を受ける代わりに翌年の住民税額を節税することができます。

(6)年の途中で退職し、そのまま年を越した場合

年の途中で退職し、そのまま他の会社に就職せずに年を越した場合には、確定申告を行うことで還付を受ける可能性があるでしょう。

というのも、毎月の給与で源泉徴収されている所得税は、本来納付すべき所得税額から見て少し多めの金額となっているからです。

3、還付の場合の確定申告の手続きの流れ

では、還付の場合の確定申告はどのように行うのでしょうか。大まかな流れは次のようになります。

(1)資料整理

その年の12月31日が過ぎた後、それぞれの還付申告に必要な資料を収集・整理

(2)各種所得や控除額を計算

所得額は基本的に「総収入金額-必要経費の年間総額」を指しますが、所得の種類ごとに計算方法が異なります。また、控除額は控除ごとに計算方法や上限額が異なります。

(3)確定申告書に記載

還付の場合は、還付先の金融機関を一つ用意しておくことが必要です。申告する人本人の口座でなくてはいけません。

また、マイナンバー制度開始に伴い、マイナンバーカードのコピー等も申告書に添付することとなっています。

(4)3月15日までに申告書を提出

通常の確定申告は年明けの2月1日から3月15日までのみですが、還付のための確定申告は1月から行うことが可能です。

また、還付申告は期限を過ぎても申告する年分の翌年1月1日から5年間は提出することができますが、所得税を節税できても住民税で節税できなくなるおそれがあるので気をつけましょう。

なお、サラリーマンは本業があるため手続き自体面倒な場合は、税理士にまるごと任せるのも良いでしょう。

税理士ドットコム

まとめ|直前に慌てるのではなく日頃の確認が大事

これらの手続きを終えれば大体は4月下旬頃に還付されますが、申告書の提出が早ければその分還付される時期も早まることがあります。

「確定申告でトクしますよ」と言われても、普段縁のない作業だと及び腰になるかもしれません。

直前に慌てるのではなく、今から確定申告や自分の状況をあらためて確認しておいた方がよいでしょう。