不動産投資は出口戦略(売却)がとても重要です。

多くの方は、出口戦略とは具体的にどういうことなのか?と思うかもしれません。

出口戦略を失敗するとそれまで貯め込んだ家賃収入のプラス収支が吹き飛んでしまうこともあります。

今回は、出口戦略(売却)のタイミングについて『不動産投資の教科書』が解説します。

購入物件選びからすでに出口戦略は始まっています。その時点からしっかりと出口を描きながら物件を選べるようになると投資の成功率はぐっと高くなります。

不動産投資のバイブル

- 不動産投資に興味があるけど何から始めていいか分からない…

- 営業マンのいうことを鵜呑みにして失敗したくない…

- しっかりと基礎から学び、できる限りリスクを避けたい…

- 今は不動産投資の始めどきなのか?

- 安定収益を得るための不動産投資物件の選び方

- 不動産投資の失敗例から学ぼう

目次

1、物件タイプ別!不動産投資の出口戦略の成功事例

出口戦略とは不動産投資の出口、つまり物件売却時の戦略のことです。期待通りの家賃収入が得られたとしても思惑通りの価格で売却できなければ最終的に赤字になってしまう可能性もあります。

不動産投資の最終的な収支を確定させる重要なプロセスなので、不動産投資家にとってなじみの深い物件タイプ別に、出口戦略の成功例をご紹介します。まずは「こうなったら成功」というイメージを掴んでいただければと思います。

(1)ワンルームマンションの出口戦略成功例

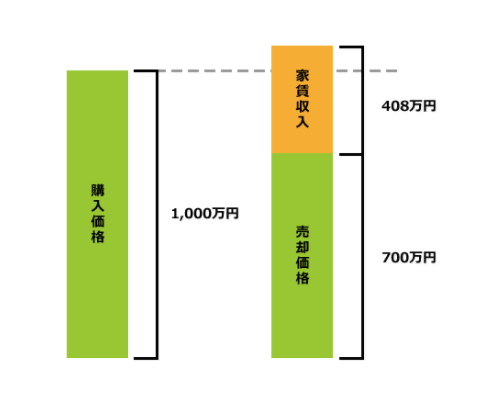

1,000万円で都心近くに中古ワンルームマンション物件を購入、それを5年間運用したという投資を想定します。家賃は8万円、5年間の平均空室率が15%という内容の投資となりました。

この物件は最終的に700万円で売却できたので、この出口戦略は成功したのかどうかをシミュレーションしてみましょう。

まず、5年間の家賃収入を計算します。

8万円 × 12ヶ月 × 5年 × 85% = 408万円

この物件は700万円で売却できたので、売却価格と5年間の家賃収入総額を加算すると、1,108万円です。

図にすると、このようになります。

購入時と売却時で300万円の目減りがあったものの、家賃収入を足すと収支がプラスとなり、出口戦略も含めてこの投資は成功したと判断できます。

これを逆に考えると、諸経費や税金などを考慮して「空室率15%以下、600万円以上で売却」が損益分岐点ということになります。

これと同じように、ファミリータイプマンション、戸建て住宅、一棟アパートでも出口戦略の成功例を見てみましょう。

(2)ファミリータイプマンションの出口戦略成功例

次にファミリータイプのマンション物件でも出口戦略の成功例を見てみましょう。

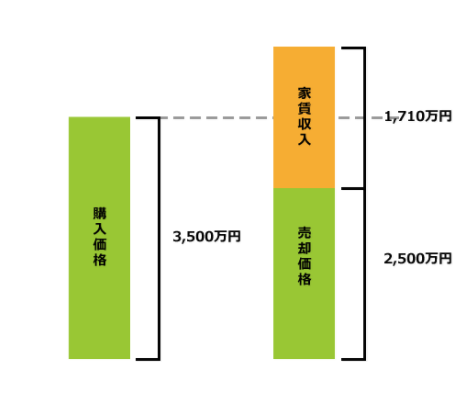

都心へのアクセスも比較的良好な住宅地のファミリータイプマンション、間取りは3LDKで家賃は15万円、投資期間は10年で空室率は5%と想定しました。このマンションを3,500万円で購入、売却時には2,500万円となりました。

まず、10年間の家賃収入を計算します。

15万円 × 12ヶ月 × 10年 × 95% = 1,710万円

この物件の売却価格は10年で1,000万円減の2,500万円となりました。これに家賃収入総額を足すと4,210万円となり、購入時の価格を大幅に上回っています。

この投資の場合、ファミリータイプマンションということもあって空室率が低い上に1世帯の入居者が長く入居する傾向が強いことで10年間の投資で5%という低い空室率を想定しました。

この数値で回すことができたのであれば、売却価格のボーダーラインは1,800万円付近となり、出口戦略を描きやすい投資だったことが分かります。

(3)戸建て住宅の出口戦略成功例

戸建て住宅の場合は、物件の供給量が絶対的に少ないということもあって賃貸経営の競争力が高く、またマンションのように共用部分がないので良好なキャッシュフローを得やすいと言われています。

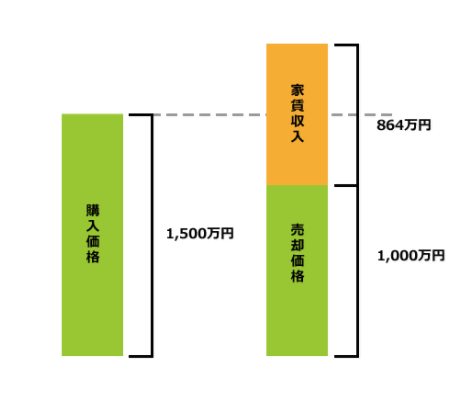

ここでは比較的安い戸建て住宅物件として郊外にある1,500万円の物件、家賃は8万円、これを10年間保有した投資を想定してみましょう。この物件の売却時価格は、1,000万円でした。

それではまず、10年間の家賃収入を計算します。ここでは空室率を10%と見積もりました。

8万円 × 12ヶ月 × 10年 × 90% = 864万円

売却時価格が1,000万円ということで家賃収入の総額を足すと1,864万円となり、トータル収支はプラスです。

この投資では家賃がそれほど高くありませんが、戸建て賃貸経営は空室率が低い傾向があるので10%だったこと、また売却時に1,000万円の値が付いたことで投資を成功に持っていくことができました。

出口戦略のボーダーラインは、売却価格700万円付近となります。

(4)一棟アパートの出口戦略成功例

タイプ別の出口戦略成功例として、最後は一棟アパートもシミュレーションしてみましょう。

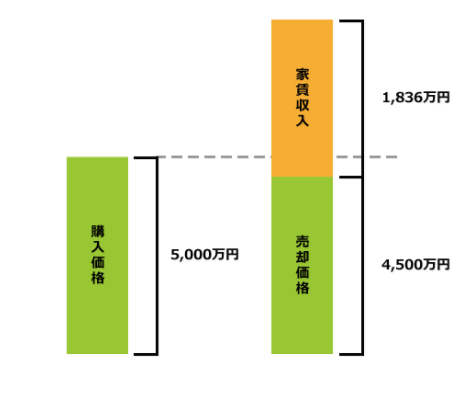

物件価格は5,000万円、家賃6万円の部屋が6戸あるアパートを想定しました。運用期間は5年、空室率は15%です。この物件を売却した時の価格は、4,500万円でした。

まずは家賃の計算です。

6万円 × 6戸 × 12ヶ月 × 5年 × 85% = 1,836万円

売却価格が4,500万円だったので、トータル収支は6,336万円となり出口戦略も含めて大幅なプラスとなっています。

立地条件が比較的良く築年数が浅い一棟アパートを想定したため、有利な条件で売却できたことが収支を大幅に押し上げています。売却価格のボーダーラインが3,300万円付近だったことを考えると、出口戦略の成功が顕著に表れています

2、出口戦略を成功させる3つのポイント

(1)ポイント1:出口戦略が描きやすい物件の定義

不動産投資は、最後に売却をする時のこと(出口戦略)まで考えて物件選びをする必要があります。そうでないと、売却時に購入価格を大幅に下回る価格でしか売れず、せっかく入ってきた家賃収入の収益を吹き飛ばしてしまう恐れがあります。

そこで出口戦略を練る時に考えたいのが、投資家目線です。自分が買った収益物件を次に買うのも投資家であるという前提で、投資家が買いたくなる物件を選ぶのが基本です。

投資家目線で買いたくなる物件を一言で表現すると、「利回りが高く、確実に収益が見込める物件」ということになります。さらにそれを落とし込んでみると、その投資家が入居者を集めやすい物件・・・結論として「入居者が入居したくなる物件」と定義して良いと思います。

集客力の高い物件かどうかを判断する9つのチェック項目

入居者がどんな物件に入居したくなるのか、その点を9項目のチェックリストにまとめました。

- 家賃にお得感がある

- 都心から近い

- 駅から近い

- 入居者が目的とする施設から近い(大学、職場など)

- 築年数が浅く物件の状態が良い

- メンテナンスが行き届いている

- 住宅設備が充実している

- 周辺環境が良く生活しやすい

- 大手ゼネコンやハウスメーカーの物件で安心感がある

いずれも自分がそこに住むという目線で考えると言われるまでもないことばかりですが、このチェック項目にいくつ該当するかが物件の人気度に如実に表れるため、該当する項目が多いほど集客力の高い物件であると判断できます。

中には矛盾するチェック項目もありますが、このチェックリストに少なくとも5つ以上該当しているかどうかをしっかりと調査・確認するのがひとつの目安になります。

将来の人口動向や需要を見据える

前項では9つのチェック項目で出口戦略を描きやすい物件の判定基準を解説しましたが、これに加えてもうひとつ非常に重要なチェックポイントがあります。それは、将来の需要予測です。

不動産を売却する時は今ではなく、いつか訪れる未来です。物件購入時に所有期間をある程度決めているのであれば、その所有期間が満了した時点の需要を少しでも正確に予測しておく必要があります。

日本の人口は緩やかに減少しており、この傾向は今後も続きます。人口が減少するということは賃貸経営の顧客候補が減ることでもあるので、その影響を最小限に抑えることは出口戦略で考慮すべきことです。

将来において人口減の影響を受けにくい物件に欠かせないのが立地条件の良さです。大都市圏の都心にあること、または都心から近いことがその典型で、今後も地方からの人口流入が見込まれる大都市圏であれば少なくとも今の現役世代が現役でいるうちは安泰でしょう。

(2)ポイント2:最も高く売れるタイミングで売却する

不動産には、高く売れるタイミングがあります。不動産の価格は需給のバランスによって決まりますが、その相場がタイミングによって変動するため、最も高く売れるタイミングで売却することも重要な出口戦略です。

売却のタイミングを見極めるための考え方

出口戦略には「高く売る」ということともうひとつ、「いつ売るか」という時間軸の戦略も含まれています。不動産投資を成功させるためには少しでも高く売ることが大切なので、「値下がりする前に売る」というのも戦略としては正解です。しかし、それだけでは購入した物件をすぐに手放すのが究極の正解になってしまいます。

そこで考えたいのが、「投資の収支がプラスになるタイミング」です。どのタイミングでプラスになるのか、その考え方について次項で解説します。

投資収支で売却のタイミングを見極める

購入した不動産を売却する時には、ほとんどの場合において購入価格よりも低い価格になります。その値下がり幅と保有期間の家賃収入を差し引きして、トータルでプラスになれば不動産投資は成功です。

つまり、この損益分岐点を上回ったら、それ以降が売却のタイミングということになります。

現在保有している収益物件を今売ればいくらになるのかというのは、大まかな相場から知ることができます。そこで、以下の計算式に当てはめてみます。

購入価格 - 現在相場 + これまでの家賃収入 = 現在の収支

これがプラスになっていれば、すでに投資は成功しています。あとは「現在相場」が大幅に下落する前に売り抜ければ投資は成功に終わります。

なお、所有物件の現在相場を知るには以下のサイトが便利です。実際の取引価格や売りに出されている物件の情報が分かるため、相場把握の参考になります

不動産取引価格情報検索

不動産価格の変動から売却のタイミングを見極める

通常、近隣に新しく駅や大きな施設ができた場合などを除くと不動産の価格は時間の流れとともに徐々に下がっていきます。建物の劣化が主な理由ですが、その他にも近隣に競合物件ができた場合にも集客力を奪われるため、価格下落の要因となります。

このことから言えるのは、いかにして大幅に価格が下落する前に売却するかが成否のカギを握ります。不動産投資にはパートナーとなる不動産業者が付き物ですが、こうした業者から近隣の物件開発情報などを根拠に売却の提案があったら、それは売り時かも知れません。

買主に融資がつきやすいタイミングを見極める

売却したい物件を購入しようと思う人は、多くの場合不動産投資ローンを利用して購入します。つまり融資がつかなければ買いたくても買えないわけで、売却のタイミングは次の買主に融資がつきやすいかどうかも考えておくと、より現実に即した出口戦略を描くことができます。

建物には法定耐用年数が設定されており、その年数を超えてローンを組むことは事実上できません。

不動産投資の対象になることが多い物件の種類別に法定耐用年数を見ると、以下のようになります。

| 物件のタイプ | 耐用年数 |

| 木造アパート、戸建て住宅 | 22年 |

| 鉄骨造 | 34年 |

| 鉄筋コンクリート造 | 47年 |

例えば鉄骨造のマンションを区分所有しているとして、そのマンションが築20年だとすると耐用年数の残りは14年です。次の買主は14年を上限としてローンを組むことになるので、それを前提とした資金計画を立てることになります。この年数が短くなるとローン期間が短くなり、毎月の返済額が大きくなり次の買主はキャッシュフローを残しにくくなります。

売却のタイミングは、次の買主がどれくらいの年数のローンを組めるのかということも考慮すべきでしょう。

パートナーとして取引関係にある不動産投資会社がこうした部分にまで戦略を立てているのであれば、この点も含めて売却のタイミングを提案してくれるはずです。

(3)ポイント3 少しでも高く売るためのテクニック

購入時の物件選びと売却のタイミングだけでは、「高く売却する」というゴールには至りません。不動産を少しでも高く売るにはさまざまなテクニックがあります。

売却の仲介を依頼する不動産業者選びや依頼のしかた、正しい相場の把握による価格の設定など、不動産はちょっとした取り組みの差が大きな価格差につながることが珍しくないので、「1円でも高く売る」という強い信念をもって臨みましょう。

3、高値で出口戦略(売却)するポイント

(1)売却査定サイトを利用して相見積もりを取る!

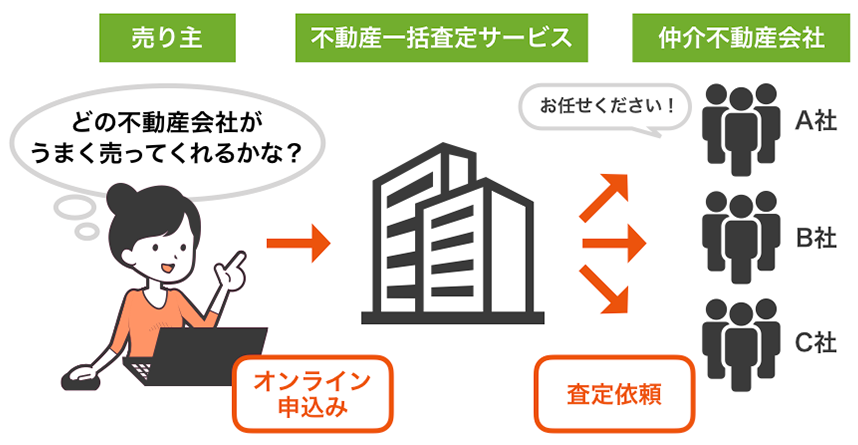

不動産売却査定サイトとは?

不動産売却査定サイトをご存知でしょうか?

以下の画像の通り、複数の不動産会社から一括して見積もりをもらうことができるサイトです。

複数社から見積もりをもらって「比較」することができるので、より高額で売却することが可能となります。

以下では、不動産投資の教科書がオススメする売却査定サイトを紹介していきます。

HOME 4 U(ホームフォーユー)【PR】

登録不動産業者の審査が厳しく営業攻勢を掛けてくるような業者を排除していることや、NTTグループである安心感など、初めての方や投資家ではなく自己所有の家を売却したい方などにもオススメできるサイトです。

SRE不動産(旧ソニー不動産) 【PR】

SRE不動産がこだわる売却エージェント制と情報公開制度で透明性のある売却活動ができ、売り手の安心感や成約価格に対する納得度は高いです。

エージェント制のため、サービスエリアが限られているのですが(東京都、神奈川県、埼玉県、千葉県、大阪府、兵庫県、京都府、奈良県)エリアに該当するなら、ぜひおすすめしたいサイトです。

イエウール 【PR】

1700社以上の不動産会社と提携、最大6社同時に査定を依頼できるところが強みでしょう。複数の査定額を比較できるため、高値で売ってもらえる業者を見つけやすいとも言えます。

査定依頼もLINE画面のようにわかりやすいため入力しやすいこともあり、利用者数も1000万人以上と他のサイトと比較して段違いに多いようです。

(2)管理状態が大事!物件の価値を高く維持できる管理術

どんなに良い状態の物件を購入したとしても、保有期間が数年、もしくは十数年という年月に及ぶと管理によって物件の状態に大きな差が生じます。高く売却するためにも物件の管理は抜かりなく行っておきたいところですが、高く売ることにフォーカスするとどんな部分の管理に目を配るのが良いのでしょうか。

特に管理状態に注目したい部分を挙げると、以下のようになります。

<区分マンション>

- 外から見てバルコニーの状態が良いか(さび、汚れの有無)

- キッチン、浴室、洗面、トイレなどの清潔感

- 照明、給湯器、空調などが正常に作動するか

- 室内に悪臭がないか

- フローリング床の美観(傷やヘコミがないか)

<戸建て住宅>

- 雨漏り、水回りに水漏れがないか

- 外壁、屋根に目立った破損がないか

- 照明、給湯器、空調などが正常に作動するか

- 室内に悪臭がないか

- フローリング床の美観(傷やヘコミがないか)

- 庭の美観が保たれているか(植栽の手入れなど)

これらのチェック項目は、その物件を購入しようと考えている人が注目する部分です。普段からの管理によってこうした部分のメンテナンスを怠りなく行っておくことで、売却時の価格交渉が有利になります。

(3)築古一棟物件は「土地」として売るのも一つの選択肢?

一棟アパートや戸建て住宅など、土地付きで所有している物件の場合、建物とセットで売るよりも「土地」として売却した方が有利になる場合があります。何せ築古の場合はすでに法定耐用年数をオーバーしていることが多く、仮に残存年数があったとしても数年ということがほとんどなので、次の買主がローンを組むことに現実味がありません。

そこで「土地付きの建物」ではなく、「土地」として売りに出すことも有効な選択肢です。

築古の賃貸物件として売りに出すのと同時に、「土地」のカテゴリーにも売りに出すことで、2通りの買い手探しができます。具体的には、売却の仲介を依頼する不動産業者に土地としての売り出しもしてほしいと依頼すればOKです。

土地としての買い手が見つかった場合、更地にする作業は必ずしも売主がするとは限らず、売買契約の条件によって買主が購入後に更地にすることもあります。また、売主と買主が解体費用を折半にして契約を成立するというケースもあります。

いずれの場合も含めて、築古物件の場合は必ずしも「土地付きの建物」だけでなく「土地」のカテゴリーにも買い手探しのチャンネルを求めるのは有効です。

(4)空室物件は融資を受けられない場合がある!売却タイミングに注意

所有物件が現在空室の場合、そのままだと次の買主が融資を受けられないことがあります。理由は簡単で、空室の状態だと「期待通りの利回りが見込めない→返済不能になるリスクが高い」という具合に金融機関が判断するからです。

ひとつの目安として、一棟ものであれば「空室率20%以上」が融資困難になるボーダーラインと言われています。

次の買主が買いやすい環境を作るという意味では、空室状態よりも入居者がいる状態での売却をおすすめします。

3、リフォームして物件の価値を上げて売却する方法

(1)リフォームをしてから売却する場合の損得勘定

現状のままだと買い手が付きにくいので、リフォームをしてきれいに仕上げてから売却すれば高く売れるのでは?と考える投資家の方々は多いと思います。確かにリフォームをした方が買い手も付きやすく、価格も高くなりやすい傾向はあるのですが、損得勘定を考えると必ずしも「100%リフォームをするべき」とはならないのが不動産投資です。

ここはシンプルに考えて、「そのまま売るよりも売却価格が高くなると見込める値幅がリフォーム費用以下」という計算が立っているのであれば、リフォームをするべきです。そうでない場合はリフォームをするだけ損になってしまうので、そのまま売却した方が良いでしょう。

売却前リフォームについては「中古物件のリフォームと売却の関係|リフォームすれば早く、高く売却できるって本当?」でも詳しく解説していますので、そちらもぜひ併せてお読みください。

(2)リフォームした方が高く売れるケース

前項の損得勘定でリフォームをするべき物件とは、どんな物件でしょうか。以下のチェック項目に該当する物件であれば、リフォーム後の売却でリフォーム費用以上の上乗せが期待できます。

- 立地条件が良く建物が建っている土地の価値が高い

- 水回りや住宅設備などが良い状態に保たれている

- 区分マンションの場合、共有部分の管理が行き届いている

そもそも土地の価値が高いところに建っている物件の場合、土地の価値だけでも買い手が見つかりやすいので高く売れる可能性も高くなります。

水回りや住宅設備については、こうした部分に不具合があると修繕やリフォームの費用が大きくなるため、それ以外のクロスやクッションフロアといった見た目に関わる部分だけのリフォームで済むことがリフォーム費用を低く抑えるポイントです。

区分マンション物件の場合、どれだけ自室を良い状態に保っていても共有部分が汚かったり古さを感じるようだと買い手が付きにくくなるため、自室だけリフォームをして美化したとしてもムダになってしまう可能性大です。

(3)高く売るためのリフォーム箇所と費用の上限

水回りや住宅設備などを修繕、リフォームすると費用が大きくなるため、売却前に手直しをしたとしてもその分を売却価格で回収するのが難しくなります。そのため「不動産投資の教科書」としてはこうしたお金のかかる箇所の売却前リフォームをオススメしませんが、それ以外の見た目に関わる部分だけで済むのであればリフォーム後売却のコストパフォーマンスが高いので、きれいに仕上げてから売却したいところです。

以下はコストパフォーマンスに優れたリフォーム箇所の費用相場です。

| クロス張り替え(壁、天井) | 4~5万円 |

| クッションフロア | 4万円台 |

| 天井塗装 | 2万円程度 |

| (クロス張りの場合不要) | |

| 下駄箱取替、設置 | 2万円程度 |

| ハウスクリーニング | 2万円程度 |

これらをすべて合計しても、20万円以下です。一棟アパートやマンションの場合はこの合計金額に部屋数を掛けた金額がトータル費用となります。

この費用を使って物件を美しく仕上げた上で売却価格が100万円アップしたとしたら、それだけでもかなりの効果だと言えます。

4、既に購入した物件の価値がかなり下がっている場合の3大出口戦略

(1)不動産業者の営業トークに乗ってしまった?

「家賃収入で安定した副収入」「老後の年金に不動産収入を上乗せ」「レバレッジ効果で資産形成」・・・これらは不動産投資の魅力としてよく登場する文言ですが、同時に収益不動産を販売する営業マンのセールストークでもあります。これらはすべて嘘ではないので根拠のない悪質な営業トークを展開しているわけではないのですが、営業マンが勧めている物件に果たしてその能力が本当にあるのかどうかは別問題です。

特に購入後何年経ってもキャッシュフローが改善せず、副収入を得るつもりが本業からの持ち出しになってしまっている投資家も少なくなく、こうした投資家については早急に出口戦略を描く必要があるでしょう。

すでに購入した物件の価値が下がってしまった場合、どんな出口戦略が有効なのでしょうか。

(2)出口戦略その1 とにかく早く売却してしまう

プロの不動産投資家も実際に行っている、早期売却という出口戦略です。不動産物件の価値は時間の経過とともに徐々に下がっていくのが普通なので、少しでも高く売れる今のうちに売ってしまうという戦略です。

その時点でキャッシュフローにマイナスが出ている場合、そのまま売却するともちろんトータルでもマイナスになります。しかし、それ以上キャッシュフローが改善しない物件を所有していても損失が膨らむだけです。もし営業マンが「ローン完済後にキャッシュフローが改善する」と言ったとしても、新築から30年が経過した物件に果たして「安定的な家賃収入」が本当にあるのか根拠はありません。

将来に膨らむことが予想される損失を食い止めるため、「損切り」をするのも勇気ある出口戦略のひとつです。

(3)出口戦略その2 金利を下げる方法を模索する

現在所有している物件のローン返済が重荷になって期待通りのキャッシュフローとなっていないのであれば、ローンの金利を引き下げることも有効な戦略です。現在返済を続けている金融機関に金利引き下げの交渉を持ち掛けることや、他の金融機関に借り換えを検討するのも一考です。

特にローン金利が3%を超えている場合は、現在の金利相場がさらに低くなっている可能性が高いので借り換えを検討してみてください。

ローン返済額が少なくなることでキャッシュフローが改善し、赤字が黒字になれば投資そのものを続ける選択肢も生まれます。

(4)出口戦略その3 管理形態、契約内容を見直す

賃貸経営のコストとして、管理会社に支払う管理費にも注目しましょう。管理費の相場はおおむね家賃の5%前後とされていますが、大手の管理会社だと10%前後ということもあります。大手管理会社の場合、集客力の高さという意味合いの費用も含まれているので一概に高いとは言えませんが、もし10%前後の管理費を支払っているのに空室時に満足な集客力を感じなかったのであれば、もっと安い管理会社に乗り換える手もあります。

また、不動産投資会社によっては投資家が購入した物件をサブリース契約にすることがあります。サブリースとは一括借り上げとも呼ばれ、入居者の有無に関係なく一定の費用を支払う契約形態のことです。入居者が集まりにくい時には保険になりますが、入居状況が安定している場合だと費用が高く感じられると思います。

サブリース契約を解約するには「本当に解約して大丈夫か」という空室率との兼ね合いを精査する必要はありますが、今後も安定して入居者が見込まれる場合はサブリースを解約すると家賃収入が増えるのでキャッシュフローの改善効果が見込めます。

まとめ

ここまでお読みになって、不動産投資で出口戦略がいかに重要であるかがお分かりいただけたと思います。「出口」という言葉が使われているので投資の終わりに考えれば良いということではなく、投資を始める前からすでに出口戦略の重要性は始まっていることもお伝えできたと思います。

不動産投資を成功させることは、収入アップや将来の資産形成など人生を豊かにしてくれるメリットそのものです。そのメリットを自分のものにするためにも、出口戦略の重要性をしっかりと理解して投資計画の組み立てに役立ててください。